20亿存货压顶、一年流出5亿现金 嵌入式存储老二佰维存储该何去何从?丨

存储器技术研发领域的国家级专精特新小巨人佰维存储(688525.SH),距公开资本正式亮相仅剩最后一步之遥。

2022年12月20日,佰维存储发布科创板上市发行公告称,公司最终发行价格定在13.99元/股,上市时市值约60.20亿元。此价格对应公司2021年扣除非经常性损益前后孰低的摊薄后市盈率为51.64倍,无论相较于所处行业最近一个月平均静态市盈率,还是同行业可比公司平均静态市盈率,都要高出不少。

可比公司估值情况 图/公司公告

此前,公司计划募资额度为8亿元,其中3亿元用于惠州佰维先进封测及存储器制造基地建设项目,2亿元用于先进存储器研发中心项目,剩余3亿元补充流动资金。但按此次13.99元/股发行价格计算,佰维存储此次募集资金总额约为6.02亿元,扣除7937万元发行费用后,预计募资资金净额为5.23亿元,与预计募资额度还有较大差距。

就目前看来,搭建了四大产品线的佰维存储虽然取得了一定的市场定位,但是公司毛利率水平处于较 *** 动状态,且明显低于同行均值水平,当前公司业绩已经出现明显的下滑态势。加上产业链上下游高压态势使得公司经营现金流持续大幅流出,以及研发费用率持续低于同类企业,佰维存储想要扭转当前颓势,困难并不小。

募资使用计划 图/招股书

01

存储器领域国产头部玩家

构筑起四条产品线的佰维存储,目前是半导体存储器的国产代表企业。

佰维存储主要从事半导体存储器的存储介质应用研发、封装测试、生产和销售,在存储器技术研发、先进封测制造、产业链资源及全球化运营等方面具有一定竞争力,是国家级专精特新小巨人企业。

公司主要产品及服务包括嵌入式存储、消费级存储、工业级存储及先进封测服务四个板块。其中佰维(Biwin)品牌主要面向智能终端、工业级应用、企业级应用、车载应用、PCOEM等ToB市场,子品牌佰微(Biwintech)以及独家运营的惠普(HP)、宏碁(Acer)及掠夺者(Predator)等品牌则面向DIY、电竞、移动存储等ToC市场。全产品广泛应用于智能终端、PC、大数据、物联网、车联网、工业互联网等领域。

图/招股书

当前公司存储器产品进入不少行业龙头客户的供应链体系,包括联想、同方、惠普、宏碁、浪潮信息、宝德等PC及服务器厂商,中兴、创维、兆驰、朝歌、九联、兆能等通信设备厂商,Google、Facebook、步步高、传音控股、TCL、科大讯飞、富士康、华勤技术、闻泰科技、天珑移动、龙旗科技、中诺通讯等智能终端厂商,星网锐捷、深信服、江苏国光、G7物联、锐明技术等行业及车联网厂商,并且在多个细分市场占据重要份额。

在嵌入式存储领域,公司是国内市场份额前列的自主品牌企业。根据中国闪存市场调研数据,公司eMMC及UFS在全球市场占有率为2.4%,排名全球第8,国内第2。

此外,公司还自建了封测厂,能够满足自身NAND与DRAM存储芯片及模组的封测制造需求,并利用富余产能对外承接存储器与SiP封测业务。

不过,佰维存储当前经营压力并不小,不仅业绩于2022年开始出现明显下滑,长期以来的现金流问题也愈演愈烈。

02

嵌入式独木难支

业绩进入下行通道

仅剩单一嵌入式存储业务增长,佰维存储整体业绩步入下行通道。

招股数据显示,公司除了嵌入式存储产品在2021年因售价提升40%叠加量增出现营收较大程度增长外,消费机存储、工业级存储业务2021年的营收基本与2020年持平,增长明显放缓,先进封测服务营收则是于2019-2021年出现连续下滑。

图/招股书

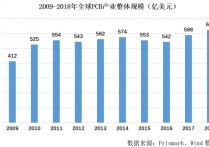

2022年以来,国际、国内形势多变,全球经济在俄乌冲突、疫情重燃、通胀上升等一系列事件冲击下下行风险加剧,抑制了手机、PC等消费电子需求,对于半导体存储器行业的整体发展更是产生较大的不利影响。

佰维存储拥有芯片封测和模组制造两个生产模块,其中芯片封测生产模块主要用于嵌入式存储产品的生产及对外提供封测服务,2022上半年的产能利用率降至了90.28%,是近年来的更低。同时,主要用于消费级存储和工业级存储生产的模组制造生产模块,其利用率更是连续下滑至了63.04%。

图/招股书

此背景下,公司2022年1-6月的总收入仅为13.84亿元,同比增速由2021上半年的102.68%大幅下滑至3.35%。

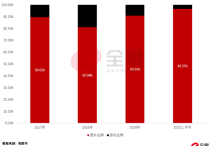

传导至利润端,公司大幅低于可比公司均值的毛利率水平进一步走低,使得净利润开始出现下滑。数据显示,公司2019-2021年及2022上半年毛利率分别为15.62%、11.21%、17.55%、14.95%,不仅相较可比公司均值的22.02%、22.2%、28.16%、27.61%有巨大差距,并且在2022上半年还出现明显下滑,与均值差距达到了近年来的更大值。

最终带动公司2022上半年归母净利润同比下滑26.94%至4952.65万元,扣非后归母净利润更是同比下降33.83%至4515.31万元。并且,1-9月的归母净利润、扣非归母净利润同比跌幅进一步降至了34.04%、36.05%,下半年经营压力继续增加。

公司也在招股书中明确提及,未来若出现公司产品结构不能持续优化、存储器市场供需状况大幅波动、市场竞争日趋激烈导致存储器产品市场价格大幅下降等情形,公司可能会出现业绩大幅波动和盈利能力下降的情况,若出现极端情况,可能存在上市当年营业利润较上一年度下滑50%以上的风险。

不仅如此,佰维存储经营现金流问题也在愈演愈烈。2019-2021年及2022上半年,公司经营活动产生的现金流量净额分别为-1.18亿元、-2.72亿元、-4.88亿元和-2.27亿元,连年来大幅净流出,并呈现加剧态势。

而从产业链强势上下游不断削弱佰维存储话语权来看,未来利润率和经营现金流问题改善仍面临较大压力。

03

上下游不断挤压同时

横向竞争也难言乐观

半导体存储器产业链情况,决定佰维存储很难改变话语权孱弱的现状。

由于存储晶圆的制造要求极高,投资巨大,全球厂商较少,扩产周期长,产能主要集中于三星、美光、SK海力士、铠侠、西部数据、长江存储、合肥长鑫等几大晶圆制造厂,导致了晶圆的生产产能相对刚性。而存储晶圆的下游市场,电子产品需求变动较快,造成存储晶圆的供需出现暂时性或结构性的紧缺或过剩。

产业链情况 图/招股书

当前,佰维存储主要原材料NANDFlash晶圆和DRAM晶圆产能在全球范围内集中于三星、美光、西部数据、海力士、铠侠、长江存储、合肥长鑫等少数供应商,其经营规模及市场影响力较大。

2019-2021年及2022上半年,公司向前五大供应商的采购金额分别为7.02亿元、9.73亿元、20.77亿元和11.75亿元,占当期采购总金额比例分别为61.56%、62.97%、68.90%和76.68%,集中度非常高且呈现越来越集中的趋势。另一端,公司各期前五大客户营收贡献比重分别为32.01%、32.23%、44.56%、55.69%,同样是集中度非常高且呈现越来越集中的态势。

当前,公司存货账面价值分别为6.01亿元、7.59亿元、15.95亿元和19.99亿元,占公司资产总额的比例分别为49.41%、42.98%、56.79%和62.33%。巨大的存货规模已经明显占用了公司流动资金,面对每年数亿元的经营现金净流出,公司2022年上半年末的货币资金仅剩1.32亿元。这也就是为什么此次ipo计划募资中有3亿会用于补充流动资金。

并且公司存货转回和转销以及存货跌价计提金额,对净利润的影响数分别为1857.33万元、4165.08万元、-4359.63万元和1848.17万元,占净利润比重非常高,如果未来存货市场价格波动剧烈,将会对公司净利造成巨大影响。

抛开上下游的压力问题,横向竞争的问题同样令佰维存储头大。

集成电路行业产品技术更新换代速度较快,产品的生命周期较短,所以一方面需要行业内企业能够准确地把握市场的最新发展动态,争取先入市场;另一方面在技术产品更新的过程中需要有较强的研发实力,如果产品开发周期过长,将导致市场份额的丢失,甚至因跟不上新技术的更迭而被淘汰,带来一定的发展风险。

佰维存储报告期各期的研发费用率分别为3.87%、3.5%、4.1%、4.36%,相较于可比公司5.15%、6.09%、5.71%、6.11%的均值而言都差了不少,公司未来竞争力可能存在一定的问题。

图/招股书

综上而言,下游需求波动已经让佰维存储业绩进入下行通道,上游供给压力更是让公司现金流被压得喘不过气,加上此次IPO募资也未能筹到计划额度,公司未来发展仍面临着较大的不确定性。

“20亿存货压顶、一年流出5亿现金 嵌入式存储老二佰维存储该何去何从?丨” 的相关文章

360公告:2.51亿元中标天津产业基地项目

12月25日晚间消息,360公司今晚发布公告称,中标天津市高新区网络安全协同创新产业基地项目,中标金额2.51亿元。 这一中标金额刷新了此前360公司中标重庆合川项目的2.40亿元,也是目前A股网络安全公司所获政企业务项目的最高纪录。 公告显示,此次项目建设内容包括:城市安全大脑、基础网络建设、...

高强度竞争领域注定容不下安逸,等待敲锣的协和电子正走在掉队的路上?

扎根印制电路板技术研发二十年,专注于汽车电子、高频通讯等中高端领域的协和电子(605258)本周启动招股,下周四(11月19日)即将网上申购。 多年的沉淀,令其收获了一批优质客户。不过随着行业规模增长放缓、各类成本抬升以及行业龙头集中度提高,协和电子往日优势逐渐消退,利润水平也逐年降低,此...

市占率不足0.1% 造血能力不足 罗普特科创上市谋续命?

钱流不进口袋的企业,真的算是赚钱企业吗? 盈利,是大部分投资者最关心的问题。但企业盈利的有效性,是有前提的,现金流就是这个前提。但这部分,往往会被许多投资者忽略,正如巴菲特的那句著名评论:“现金是氧气,99%的时间你不会注意它,直到它没有了”。 没有现金流入的盈利只是纸面数字,纸面数...

新风光:核心材料严重依赖进口 毛利率下滑市场“风光”不再 |

作为“光伏、风电”等大热门行业上游关键零部件供应商的新风光,即将登陆科创资本市场。 2021年3月24日,以大功率电力电子节能控制技术为核心技术平台,构筑电气控制装备产品体系的新风光,在科创板开启招股环节。 招股资料显示,新风光本次共计将募资5.9亿元,其中1.5亿元用于变频器和SV...

华恒生物:近半市占率的细分龙头 竟然只能“被动挨打”丨

全球最大的丙氨酸生产商华恒生物,即将亮相科创资本市场。 2021年4月7日,以合成生物技术为核心,主要从事氨基酸及其衍生物产品研发、生产、销售的华恒生物,于科创板开启了路演询价环节,距离正式亮相科创板仅剩一步之遥。 图/Wind 目前,华恒生物拥有接近50%的市场占有率...

瑞华泰:主业停滞、产能重研发轻、债务高筑、实控人空悬… 压力重重 何去何从?丨

瑞华泰,一家打破“卡脖子”材料高端PI薄膜的企业,日前正在做科创资本市场的最后冲刺。 2021年4月14日,专注于高性能PI薄膜领域技术自主研发的制造商瑞华泰,已经开启路演及询价环节,距离正式科创板资本市场仅剩最后一步之遥。目前,公司已建立了完整的PI薄膜研发和产业化的核心技术体系,成功进...