四度举牌持股升至20%,平安人寿150亿增量资金背后的红利算盘

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:华尔街见闻

1月7日,平安人寿发布公告,截至2025年12月30日,其通过平安资管持有的农业银行H股比例已突破20%举牌线,账面余额达324.28亿元。

回溯这一路径,从H股流通股股本不足5%到如今的20%,平安在过去一年内分四次增持,完成了对农行H股的增持。

这并非孤例,而是2025年以来险资举牌潮的一个典型注脚:去年全年,险资举牌次数攀升至39次,刷新近十年纪录。

这一轮抢筹中,超八成标的指向H股,银行、能源、公用事业等高股息板块成为绝对主角。

除农行外,平安对招行、邮储的多次落子,以及弘康人寿对郑州银行的举牌,共同构筑了当前险资配置的底层逻辑:在低利率长周期下,将稳定分红的银行股视作“类固收”资产的替代。

偏好红利资产的背后,是险企资产负债表的双向驱动。

在负债端,分红险占比的提升迫使险企必须寻觅更稳定的现金流以匹配给付需求;在资产端,长债收益率的持续下探加剧了“资产荒”,而银行股4%-5%的股息率无疑是极具性价比的避风港。

更深层的考量在于会计准则的适配——通过纳入FVOCI(以公允价值计量且其变动计入其他综合收益的金融资产)计量,险企可以有效对冲二级市场波动对利润表的扰动,实现业绩的平滑。

平安联席首席执行官郭晓涛曾将投资原则总结为“三可”:经营可靠、增长可期、分红可持续;

以农行为例,2025年前三季度逾2200亿元的归母净利润及稳健增长,恰好锁定了这三个维度,使其成为险资长线持有的压舱石。

政策端的推手同样不容忽视。

2025年起,监管引导大型国有险企新增保费的30%投向A股,叠加长周期考核机制的引入,极大弱化了险企对短期回撤的顾虑。

目前,平安人寿权益资产占比虽已升至27%,但距离监管上限仍有余裕,这意味着增量的释放尚有空间。

站在2026年的起点,险资举牌的频次与规模大概率将延续升势。

在利率环境未见根本性扭转之前,高股息策略仍是险资的头号选择;

但在银行、公用事业之外,随着考核周期的拉长,科技与先进制造等具备长期确定性的领域,或许正逐步进入这批长线资本的围猎视野。

“四度举牌持股升至20%,平安人寿150亿增量资金背后的红利算盘” 的相关文章

高强度竞争领域注定容不下安逸,等待敲锣的协和电子正走在掉队的路上?

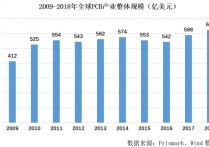

扎根印制电路板技术研发二十年,专注于汽车电子、高频通讯等中高端领域的协和电子(605258)本周启动招股,下周四(11月19日)即将网上申购。 多年的沉淀,令其收获了一批优质客户。不过随着行业规模增长放缓、各类成本抬升以及行业龙头集中度提高,协和电子往日优势逐渐消退,利润水平也逐年降低,此...

手握采购、研发、销售三条“命脉” 谁是操控创耀科技命运的神秘“公司A”

1947年,美国贝尔实验室的威廉.肖克利和他的两位助手布拉顿、巴丁,研制出了世界上第一只晶体管,为集成电路产业打开时代大门,也造就了现代信息社会的根基――“芯片”。 但是现代信息社会并不能避不开国与国之间的问题。 “芯片强则产业强,芯片兴则经济兴,没有高端芯片就没有真正的产业安全和国...

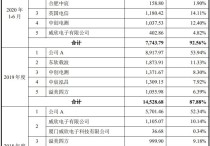

威腾电气IPO观察:自夸“头部企业”被打回原形 拿投资者4个亿只为“试试水”?

威腾电气,一家缺乏科创属性、爱夸夸其谈还带着问题供应商的公司,正在冲击科创板市场。 2021年1月14日,以输配电中母线产品研发、制造及销售为主业的威腾电气,正式通过上市委会议,距离科创板上市又近了一步。 但这对投资者而言,可能并不是一件好事。 由于身在传统电力行业,科研步伐又...

市占率不足0.1% 造血能力不足 罗普特科创上市谋续命?

钱流不进口袋的企业,真的算是赚钱企业吗? 盈利,是大部分投资者最关心的问题。但企业盈利的有效性,是有前提的,现金流就是这个前提。但这部分,往往会被许多投资者忽略,正如巴菲特的那句著名评论:“现金是氧气,99%的时间你不会注意它,直到它没有了”。 没有现金流入的盈利只是纸面数字,纸面数...

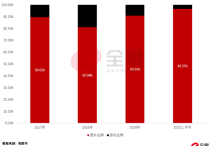

19%市占率换不来业绩体量的和林微纳 新业务0.24%市占率又该如何期待?

以19%市占率位居精微屏蔽罩市场头部玩家的和林微纳,即将亮相科创板。 2021年3月9日,主要产品为微机电(MEMS)精微电子零部件的和林微纳,开启了科创板招股。公司与楼氏电子、瑞声科技、裕元电子和银河机械,一同成为精微屏蔽罩市场的主要玩家,2019年五家企业合计占到全球市场总份额的80%...

新风光:核心材料严重依赖进口 毛利率下滑市场“风光”不再 |

作为“光伏、风电”等大热门行业上游关键零部件供应商的新风光,即将登陆科创资本市场。 2021年3月24日,以大功率电力电子节能控制技术为核心技术平台,构筑电气控制装备产品体系的新风光,在科创板开启招股环节。 招股资料显示,新风光本次共计将募资5.9亿元,其中1.5亿元用于变频器和SV...